11月19日,新加坡国立大学商学院策略与政策系中文EMBA学术主任傅强教授的年度公开课开讲,以美国为主的长期国债收益率一直攀升,解读走势和波动背后与经济增长潜力、通胀走势、科技发展、政府治理、产业链重构、以及地缘政治格局,洞察全球化趋势。

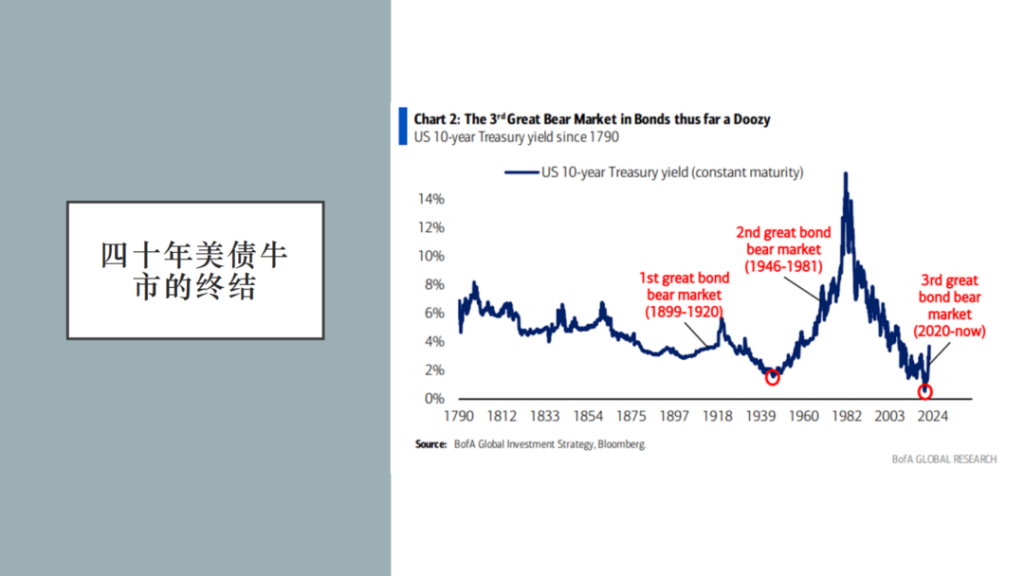

长期利率,最简单的定义,就是美国的10年期或30年期的长期国债收益率。从2020年的年末开始,在不到3年的时间里,美国10年期国债收益率有了天翻地覆的变化。从2020年的8月至今,美债的收益率上升了近400个基点,这对于全球的金融环境和全球经济增长前景,都起到非常负面的因素。

美国国债利率,号称全球资产定价之锚。因为美国国债利率可以被看作是包括了期限溢价的无风险利率,公司债的定价,就是找到相应期限的国债利率,按照相应的资质加上风险溢价,如果是其它国家的资产,就依据国别风险再加成。因此,美债利率的大幅度上升,对全球的资产定价和融资成本都会带来巨大的冲击。

21世纪初,美国经历了科技股泡沫的破裂和经济的短暂衰退。随后到了2006年和2007年,次贷危机引发的金融海啸的影响至今犹在。尽管现在美国经济表现强劲,但高利率环境仍给家庭带来了创伤和威胁,增加的利息支出可能会抑制消费需求,影响家庭的房贷偿付能力,并给房地产市场带来压力。对企业和家庭来说,融资成本的上升无疑增加了压力。

新冠疫情从2020年开始带来了美国政府公债的史诗级膨胀。政府不仅要资助企业和家庭,还要在防疫上有巨量开支,公共财政负担堪忧。现在随着利率上升,利息支出开始变成美国政府的巨大负担。这个问题不仅在美国体现,事实上,在所有发达经济体中的政府公债在新冠疫情期间的扩张都是史无前例的。

高利率到经济增长潜能下降

费雪方程式帮助我们了解长期利率的本质,这是最重要的经济规律之一。长期利率的决定因素有两个:实际利率和通胀预期。通胀预期越强烈,这对未来价格增长的预期就越强,利率上升得越快。在2022年之前的过去40年,主要央行的基准利率一直在持续下降。然而,宽松政策似乎已经成为一条不归路,因为央行的货币政策是对经济基本面的一种响应,它是由经济基本面决定的。

实际利率反映了经济体的增长潜力,经济增长由两个因素所决定:第一个因素,即劳动力,这是最根本的生产投入要素。当人口扩张,劳动力供给增加,从而推动经济持续增长。这是一个非常基本的经济原理。

许多国家在变得富裕后都面临人口老龄化的问题和风险,而有些国家甚至在富裕之前就已经面临了老龄化的挑战。以日本为例,尽管日本人口在不断减少,但经济仍然保持着持续增长,人均GDP增长率甚至超过了美国。这个答案在于,经济增长的第二个关键要素,即生产率的提高。

宏观劳动经济学家的顶级专家Robert J. Gordon,在他的著作The Rise and Fall of American Productivity Growth,解答了为何劳动生产率会出现普遍的下降。

他说,我们现在所看见的互联网革命,虽然看起来好像很热闹,但实际上它对社会和经济的实质性影响远不如铁路、电报、乃至蒸汽机那样革命性。甚至与二战后许多军用技术民用化所带来的生产力提升相比也相形见绌,比如喷气式飞机和电视机。因为缺乏革命性的技术进步,自90年代以来,劳动生产率的提高普遍放缓,从而对全球经济增长潜力产生了抑制作用。

即使在次贷危机后,经济未能如愿复苏。因为缺乏革命性的技术进步,导致企业的投资积极性下降。因为所有的技术进步都只是边际的,不能弥补所需的资本支出,企业投资无法获得足够的回报,这也是导致企业投资积极性下降的原因。这就是另一个因素,即经济增长潜力在过去的40年中持续下降,从而导致长期利率下降。

全球化未来被区域化取代

所谓全球化,指的就是资源在全球范围之内的流动。但是资本、技术、劳动力的流动性是不一样的,相对来说资本和技术的流动性会更高,而劳动力的流动性更低。美国俄亥俄州的汽车工人,当产业转移的时候,他并不能搬到中国去住,因此劳动力的流动性相对较低,议价能力就会更低。那么在收入分配的阶段,也就是所谓的我们说红利分配的环节,这样一个分配就会越来越多的倾向于资本和技术,而并非劳动力,所以相对而言劳动力所获取的份额它永远有它的上限。如果有一天中国的人力成本增加了,中国的工资水平上升了,那么企业可以考虑将工厂迁移到成本更低的地方,例如越南。一旦到达越南,如果越南的工资水平也上升了,企业可以继续寻找成本洼地,如孟加拉、印度或其他收入水平较低的国家。这就是我们所观察到的,全球范围内的收入与财富分配不平等现象。

自70年代末以来,全球化已经导致了两个结果,实际利率下降和通胀预期减弱,通胀在发达国家持续下降,主因全球经济高度融合,贸易网络不断扩展,全球产业链布局扩大了分工,提高了效率;发展中国家提供了廉价劳动力、产品和资源,减轻了发达国家的成本压力,这就是全球化所带来的通胀下行。这40年来,全球经济的高度融合显著抑制了通胀幅度的上涨,这是归因于全球化的一个简单解释。

企业投资劳动生产率的主要目的是提高效率,降低成本。在既定时间内,如果每个工人产出增加,单位劳动力成本就会降低。但是全球化为企业提供了一种替代选择,他们可以在全球范围内寻找成本较低的地方,将工厂转移到相对廉价的地方,从而降低成本,而不必投入大量资金来提高生产率。

事实上,自2008年次贷危机以来,经济复苏一直疲弱,危机不断蔓延。但从这时开始,deglobalization(去全球化)这个词也开始引起越来越多的关注。全球化所带来的第一个问题,就是全球范围内的收入不平等加剧,即所谓的inequality(不平等)现象,即收入和财富分配的极化现象。

最近几年,全球有民粹主义和反建制浪潮的兴起,这是社会内部分歧加剧的直接结果。当经济不景气时,国内民众可能会感到安全感、幸福感和获得感的缺失,他们可能会认为外来移民正在侵占福利资源和就业机会,自由贸易则可能剥夺了他们的收入来源。在这种情况下,社会的分裂、对立以及对传统体制的不满, 可能成为不可避免的结果。

英国的政治科学家David Hale指出,当前全球治理的困境是全球化成功的一个后果,英文里所说的叫victim of its own success,他认为,全球化导致了经济力量和经济重心,从西方向东方的转移,形成了经济上的多极化。这意味着传统的强权逐渐失去了其统治力,而多极化所产生的新兴强权由于缺乏对旧有规则的认同,可能会挑战现有的世界秩序。这就是我们当前所面临的状况。

国际货币基金组织(IMF)的首席经济学家Pierre-Olivier Gourinchas曾说,我们正在经历一种地缘政治地质板块的迁移,而不仅仅是摩擦。他认为当前的危险在于这些地质板块正逐渐远离彼此,将全球经济划分为明显不同的板块,这些板块具有不同的意识形态、政治体系、技术标准、跨境支付和贸易系统,以及储备货币。这就是全球化面对的困境。

在傅强教授看来,未来的全球化将更趋向于一种逐渐渗透或相对保守的方式,通过区域化来提供一种缓冲或替代。超级全球化时代可能已经逐渐远去。在未来,全球化可能会面临一个瓶颈或障碍,而这个障碍很可能是国家边界。国家主权的回归可能是不可避免的趋势。经济越来越多地以区域集团或联盟(regional bloc)的形式组织和整合,在短期内,寻找一种缓冲或替代方案,如区域化,可能是相对合理和温和的选择。

大政府理念的回归

在过去的40年里,OECD国家的通胀率持续下降,主要解释是全球化。然而,全球化趋势已经发生转折,全球化正在被区域化所取代,这是一个不可逆转的趋势。供应链的重新配置不再强调效率和成本,而更注重安全性。

气候变化对全球面临的威胁,让绿色能源的转型是一个不可逆转的趋势,但它伴随着成本。绿色经济转型至少在短期内增加了整体经济的运行成本,可以看作是对经济施加的一种税收负担。成本的增加导致供应减少,进而推动价格上涨。这将进一步强化之前的观点,即在可预见的未来,整体通胀水平可能会上升,或者说平均通胀水平会提高。

全球化不仅加深了国内矛盾,也加剧了国际间竞争。然而,当经济变得全球化,全球的经济融合变得越来越紧密的时候,国内的不平等和国际之间的冲突与竞争,变成了一个更现实的威胁的时候,强势政府就必然回归。

经过了半个世纪,全球化未来往何处去决定着未来的通胀水平、政府治理和企业行为。

美国国务卿安东尼·布林肯(Anthony Blinken)在今年9月份在约翰斯·霍普金斯大学的演讲中表示,我们现在经历的不是对冷战后世界秩序的考验,而是冷战秩序的终结。二战之后的主旋律,是国与国之间的协作。WTO,多边贸易体系,IMF等国际组织应运而生。然而,布林肯指出,现在,国际合作现在已经被另一种东西所取代,即国与国之间的竞争,特别是大国之间的竞争。

这种竞争体现在多个层面,包括防务、制度、经济,以及科技等,尤其是太空技术、新能源、人工智能和芯片技术等。尽管这是人类面临共同的挑战和问题,但现在很多国家都希望在这场竞争中领先他人,取得先发优势。

拜登自从上任以来,他的执政理念在很大程度上体现了一种“大政府”或者“说财政积极主义”的影响。有人给他这样的评价,认为拜登和他的团队以最纯粹、最坚定的方式来贯彻罗斯福的理念。自从罗斯福以来,没有人以如此自由度和信念来表达这样的主张。

回到今天讨论的重点,长期利率由两个因素决定,第一个因素是实际利率,第二个是通胀预期。实际利率的背后指向了经济增长的长期潜力,而经济增长取决于人口因素和劳动生产率的提高。在国际竞争加剧的情况下,大政府以更积极的态度介入经济,参与科技发展等领域,这将产生多重影响。

全球化培养了一种惰性,即企业更关注短期财务目标,而不积极投资提高技术水平,因为它可以轻易找到成本与价值的差距。但是现在,在当前高度竞争的环境中,面对这种全球化逆转的进程,我们可能会看到企业更多地内部发展,可能会在重建产业链和供应链的过程中积极投资技术,这可能会产生积极影响。

要回到疫情之前的超低通胀时代,傅强教授认为这已经成为过去式。通胀中枢上移,通胀平均水平上升,也就意味着长期利率整体平均水平上升,超低利率时代也将成为过去。这是他对通胀走势的一个判断。

如果长期利率不能有效下降,货币政策的操作空间将受限。同时,面对国内外不断增多的威胁,各国政府都需要追求更具包容性的经济增长,为更多人提供发展机会,缓解社会矛盾,实现社会和谐。在国际竞争方面,它们也需要应对来自其他经济体和国家的威胁,因此财政负担不太可能被有效减轻。那么政府应该如何应对这些财政挑战呢?

因此,政府必须寻找其他途径来应对财政问题。最后只剩一条路,就是增加税收。我们必然预见不断提升的税务合规要求,更加完备的税收核查、征缴体系,企业的跨国避税会面临更大的压力,是否可以实现有效的国际间税务协调,还是会进一步推动民族主义和保护主义,这将有待观察。但是无论如何,我们可以预见,政府征税的力度会不断加大。