最近,香港正在为保卫港元而战。

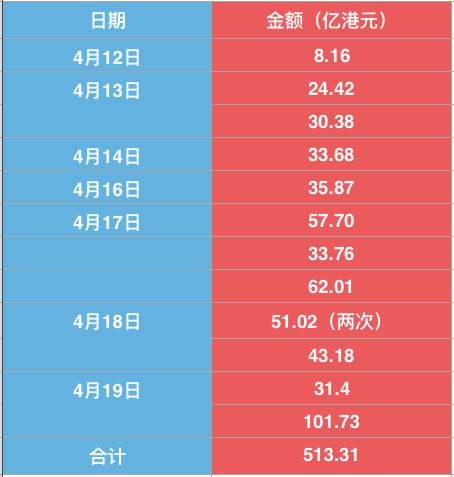

4月12日晚间,港元汇率触发7.85的“红线”。当晚,香港金管局(HKMA)13年来首次出手干预汇率。但“保卫港元”并不能一蹴而就,而是一场持久战。今天(4月19日)凌晨,因港元汇率再次触发7.85弱方兑换保证水平,香港金管局在市场再度买入101.7亿港元。

自4月12日起,在短短8天时间内,香港金管局已经13次入市,累计买入513.31亿港元。

港元美元利差大引发套利

港股通连续五个交易日净卖出

香港目前的汇率浮动区间是在2005年5月确立的:港元与美元的官方汇率改成区间调控,区间设定在7.75-7.85。具体来说,

1、设定7.75为强方兑换保证,当港元涨破7.75,香港金管局会卖出港元,买入美元;

2、设定7.85为弱方兑换保证,当港元跌破7.85,香港当局会买入港元,卖出美元。

自2005年之后,虽然经过金融海啸和欧债危机等考验,港元汇率此前从未逼近7.85。但从2017年开始,尤其是今年以来,美元对港元汇率不断上涨,直到突破7.85,让香港金管局13年来首次买入港元。但一次远远不够,从4月12日开始,港元汇率依然不断突破“红线”,香港金管局只能频频出手拯救港元。

一般而言,货币贬值意味着资本正在逃离该地区,说明当地的实体经济或者金融环境出现了问题。但反观现在的香港,财政和外汇储备非常充裕,股市、楼市火热,经济十分健康。但为什么港元还不断贬值呢?

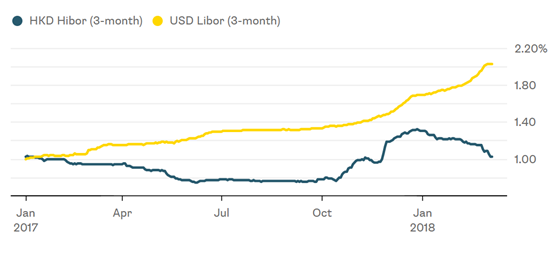

理论上来说,香港没有自身独立的货币政策,因此港元的利率应该无限趋近于美元的利率。现实中,真正有参考意义的利率是HIBOR(香港银行同行业拆借利率),而美元在海外市场真正的市场利率则是LIBOR(伦敦同业拆借利率),所以需要用HIBOR和LIBOR的利率走势来研判市场的流动性。

在过去的两年,HIBOR利率一直低于LIBOR。2017年之前,两者大约几十个点的差别;到了2017年中,LIBOR大约高于HIBOR 60个点,到了2018年,则拉大到了100个点。而美元利率的上涨,则是和美联储加息密切相关。

这意味着,持有港元和持有美元所获得的利息收益要差1%,对此,商业银行不可能无动于衷。

近日,在香港金管局入市干预下,HIBOR连日上涨。4月19日,3个月期港元HIBOR升至1.33661%,为2008年12月以来新高。一年期港元HIBOR也继续走高,上涨至2.14374%,创近10年新高。

市场对港元的态度,从港股通的流通也可以看出。昨天(4月18日),港股通再次净流出8.87亿港元。这是,2016年12月5日深港通开通以来,港股通首次出现连续五个交易日净卖出。而北上资金则非常强劲,4月18日,沪、深股通净买入分别达39.82亿元、32.39亿元,双双创下今年以来北上资金单日净买入最高纪录。

香港楼市怎么办?

不过,有分析师认为,香港金管局出手捍卫港元带来的影响可能是“双刃剑”:政策转变将迫使HIBOR走高,消除额外的流动性。但是,利率的提高,又可能威胁到高高在上的香港楼市。

▲图片来源:视觉中国

海通证券首席经济学家姜超也分析称,与货币紧缩对经济基本面的影响相比,或许香港金管局考虑更多的是货币紧缩对房地产泡沫的冲击。2008年全球金融危机后,香港跟着美国实施宽松的货币政策,房价大幅飙升,当前港岛A类住宅售价与危机前的高点相比还涨了1.6倍。而美国房地产价格经历了10年恢复,当前也仅仅是接近危机之前的高点水平。

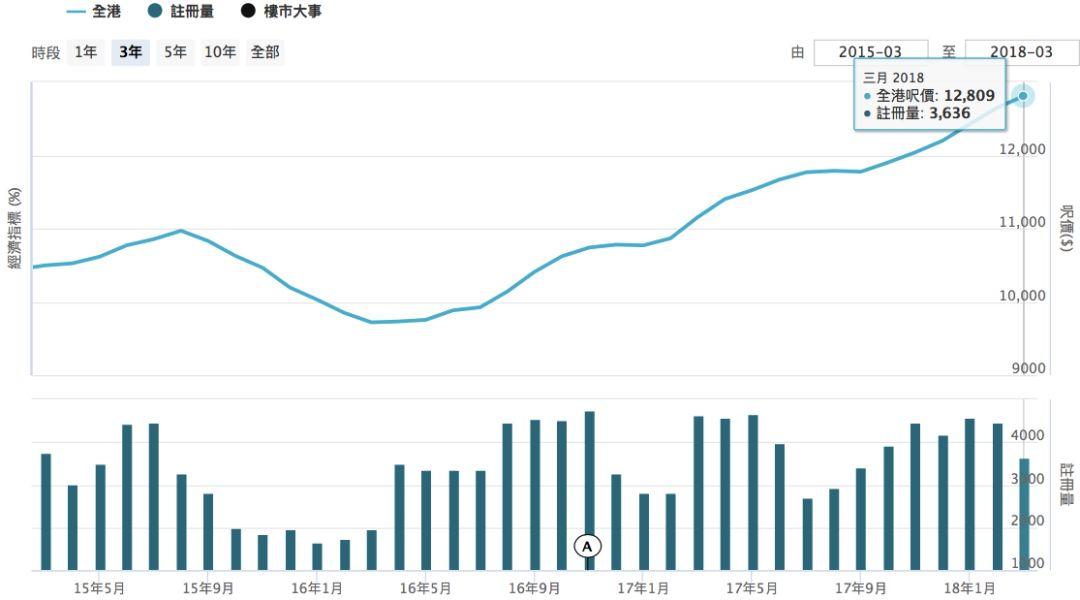

虽然香港金管局在2016年11月、2017年4月和5月三次出台楼市调控政策(提高印花税、提高首付比例等),但2017年,香港私人住宅楼价及租金指数升幅依然居高不下,分别上涨14.8%及7.9%,均创下五年来最大涨幅。而楼价连升21个月,且连续14个月创新高。

进入2018年,香港楼市依旧高烧不退。美联物业公布的香港房价走势图显示,今年3月以实用面积计算的平均呎价为12809港元,继续创下新高。

不过,随着美联储加息与缩表步伐循序渐进,多家香港本地商业银行已开始有所动作。据《证券时报》报道,目前包括汇丰、中银香港在内的多家香港龙头商业银行在近期陆续暂停定息按揭产品,市场人士普遍认为,这是银行为将来上调按揭利息进行铺垫。

▲图片来源:摄图网

姜超分析称,近几个交易日,香港金管局多次在市场买入港元、卖出美元,港元利率将趋于上升,也只有利率上升了才能从根源上保证港元对美元汇率的稳定。但是,港元短期利率和中长期贷款利率走势具有较高的相关性,所以金管局收紧港元后,香港利率水平将面临全面上升的压力,货币紧缩已经在路上。

短期来看,风险还相对可控。但中长期看,在货币紧缩的背景下,香港高估值的房地产市场存在调整的压力。每日经济新闻