本篇分析报告作为上篇报告《东南亚P2P在线借贷行业分析报告》的续篇,跟踪研究上篇报告发布后印尼P2P在线借贷行业的发展与变迁。

2016年12月28日,OJK颁布了第一部针对P2P在线借贷的行业监管条例OJK Regulation No.77/POJK.01/2016。按照条例规定从2017年开始申请注册的P2P在线借贷公司需要定期上报主要的业务数据,自此之后OJK开始不定期公布行业数据。但考虑到2017年申请注册的P2P在线借贷公司并不多,因此该数据会比实际数据偏低。

| 年份 | 放贷规模(亿印尼卢比) | 放贷规模(亿人民币) | 备注 |

| 2017 | 25,000 | 12 | 来源:OJK 2018年1月公布数据 |

| 2018 | 150,000 | 69 | 来源:OJK 2018年6月预测数据 |

注:汇率取2018年6月23日,1人民币=2164.4855印尼卢比

2018年6月4日,OJK公布今年前4个月放贷额为55,000亿印尼卢比(约合25亿人民币),放贷人数为150万人,折合人均贷款金额为1667元人民币。根据2018年4月国际货币基金组织公布的世界经济展望,印尼人口为2.62亿,即P2P借贷渗透率为5.72‰。

上篇报告《东南亚P2P在线借贷行业分析报告》曾经提到“根据金融行业规律,小额高利息贷款的潜在客户大致占每个国家5%的人口”,可以看到印尼P2P在线借贷行业的渗透率还处于较低的水平。

制约的因素主要有:

1. 收入水平:根据世界银行公布的数据,2016年印尼人均可支配收入为3,400美元(约合人民币22,109元,根据2018年6月23日汇率),月均1,842人民币。考虑到今年1-4月人均借贷金额1667元,已经是相对较高的比例,也就是说以印尼平均的收入水平已经难以偿还更多的借款;

2. 消费水平:消费水平与人均可支配收入指标正相关,收入收入越高,消费水平越高。目前印尼人均可支配收入处于处于中低收入阶段,无力支撑过高的消费,因此也难以产生更高的借贷金额。同时,考虑到通过P2P在线借贷形式获资金的人群,是上篇报告《东南亚P2P在线借贷行业分析报告》中所提到的“信用不良顾客”与“无信用记录顾客”,这样的顾客一般收入水平会比人均水平更低,因此消费能力也会更低。

人均GDP与人均可支配收入间存在一定的关系,人均GDP越低则人均可支配收入越低,但人均GDP越高并不意味着人均可支配收入越高。

从目前发达国家和新兴国家的实际发展经历来看,一般人均GDP达到6000-8000美元时,国内消费市场开始启动,国民收入与消费进入互相促共同增长的阶段。

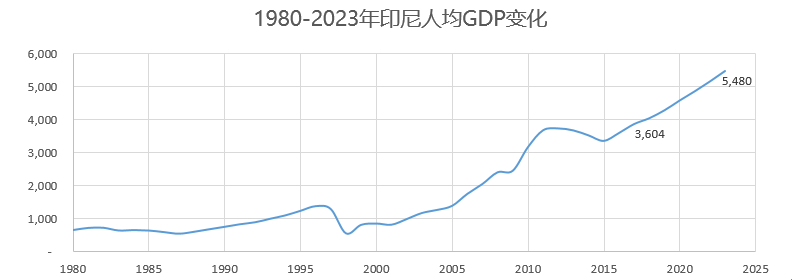

基于国际货币基金组织公布的印尼人均GDP预测可以看出,印尼人均GDP目前为3,876美元,到2023年会增长到5,480美元,可以预计消费能力会进一步提高,但是更远的未来否能够走出中低收入国家行列,迈向中高收入国家的行列仍然有待观察。

注:数据来源于2018年4月国际货币基金组织公布的世界经济展望

2018年3月12日,CNBC印尼站OJK要求警察关闭未注册金融科技企业的报道指出,按照“OJK Regulation No. 77/POJK.01/2016”的行业条例的规定,OJK(印尼的金融服务监管当局,印尼语简称OJK)今年2月19日曾经会同印尼通信与信息技术部约谈37家未注册的P2P在线借贷公司,要求其在同年3月5日之前提交注册资料,否则会按非法经营交由警察处理。同时,报道还公布了被约谈的37家公司及其移动应用的完整名单。

由于注册所需资料非常多,因此截止日期到达之时很多企业来不及通过OJK注册,甚至准备注册材料,因而被Google Play移除或主动下架。报道中提供的完整名单见下表:

| 序号 | 公司名称(Google Play开发者名称) | Google Play应用名称 | 备注 |

| 1 | Cash Express | Angel Cash | 中国公司 |

| 2 | PT Dana Pinjaman Inklusif | Pinjaman Go | 印尼公司 |

| 3 | Uang Cepat | Uang Cepat | 中国公司 |

| 4 | PT Sayap Utama Teknologi / Raja Uang Dev+ | RajaUang | 已下架 |

| 5 | PT Tangbull Finance Indonesia (Tangbull) | Tangbull | 唐牛科技应用,除主应用外全部下架 |

| kta.id.co (Tangbull) | RupiahQ | ||

| Pinjam Rp | |||

| Rupiah Cash | |||

| Cashinid (Tangbull) | DanaTeman | ||

| CashRupiah | |||

| DanaDana | |||

| 6 | IPO Group Technology | Rupiah zone | 均已下架 |

| Sakuemas | |||

| Kami Rupiah | |||

| 7 | AGT Media | Kredit Cepaat | 已下架 |

| 8 | PT Indonesia Fintopia Technology / Eashcasy Indonesia | Easy Cash | 已下架 |

| 9 | WeCash Asia Group | WeCash | 中国闪银奇异旗下应用 |

| 10 | Micro Finance Co. Ltd | Uang Banyak | 已下架 |

| 11 | PT Angsuranku Teknologi Indonesia | Angsuranku | 印尼公司 |

| 12 | PT Kanal Koneksi Nusantara | MasBro | 印尼公司 |

| 13 | Doctor Dana Limited | DokterUang | 中国公司 |

| 14 | PT Bank Daerah Sejahtera | Cash Tunaiku | 已下架 |

| 15 | PT Kredit Mega Raksa | Kredit Ku | 仿冒其他同名应用,在Google Play全部下架。 |

| Tunai Kita | |||

| KTA KILAT | |||

| Go Rupiah | |||

| Uang Tunaiku | |||

| Rupiah Ku | |||

| Go Cash | |||

| Uang Tunaiku | |||

| Pinjam Rrp | |||

| Dana Cepat | |||

| Pinjam Uang | |||

| Cash Mudah | |||

| Kredit Pintar | |||

| 16 | PT Bank Dana Cash | Pinjam Cash Cepat | 已下架 |

| 17 | Pluosi | UangBox | 中国公司 |

| 18 | APM8 | Cashcepat | 已下架 |

| 19 | PT KuaiKuai Tech Indonesia | Pinjam Yuk | 中国快快网络旗下的现金贷产品 |

| 20 | Webeye Fintech, Hongkong | Pasar Rupiah | 已下架 |

| 21 | William Z | Kascepat | 2017年12月后停止维护 |

| 22 | Kartuserba | KartuOne | 已下架 |

| 23 | Dicicilaja.com | Dicicilaja | 已下架 |

| 24 | Dajing Inc | GoTunai | 中国公司 |

| 25 | EasyLoan | Indonesia Direct Loan Hub | 已下架 |

| 26 | CheetahMarket | TokoTunai | 已下架 |

| 27 | Finlabtech Pte Ltd | BosPinjaman | 新加坡公司 |

| 28 | PT Pinjaman Rp Technology Indonesia | Pinjaman Rp | 已下架 |

| 29 | Qreditku Co Ltd | Qreditku | 中国公司 |

| 30 | PT Layanan Keuangan Berbagi | Dana Rupiah | 中国公司 |

| 31 | PT Mandiri Dana Cepat Cair | RupiahCash | 已下架 |

| 32 | PT WeshareTechnology Indonesia | Kredit Mart | 已下架 |

| 33 | Pt Matahari Makmur Abadi | Pinjaman Tunai | 已下架 |

| 34 | Rupiah Cash++ | Rupiah Cash++ | 已下架 |

| 35 | Indodana | Indonana | 印尼公司 |

| 36 | Infinito Pte Ltd | Doctor Rupiah | 已下架 |

| 37 | TigBit Studio | Kredit Pinjaman Tepat | 已下架 |

表格中共涉及57款应用,目前已下架41款。剩余16款应用中,Kascepat已经停止维护,其余产品中有10家来自中国,4家来自印尼,1家来自新加坡。

2018年4月11日,印尼英文媒体雅加达邮报刊登针对P2P在线借贷行业监管机构OJK的采访,其中介绍了即将推出的行业监管条例,要点如下:

· 预计颁布时间:2018年中,即2018年5-8月;

· 覆盖范围:金融科技所有主要的领域,包括在线P2P借贷行业;

· 目标:规范市场、创建富有责任感的数字金融行业生态系统、对借款客户无伤害;

· 监管重点:借款客户保护、缓解金融风险。OJK数字金融创新与小额贷款发展部主任FithriHadi指出,即将推出的监管条例旨在防止金融科技公司或数字金融服务商的既得利益者以收取高利息的方式伤害借款客户。

在早先进行的调研中,OJK发现有不少行业玩家都在征收高额利率,而OJK想要防止少数不负责任玩家影响民众对于尚处于襁褓之中的印尼金融科技行业的整体看法。新闻中还写道,OJK主席Wimboh Santoso早先演讲中直指P2P借贷平台向借款客户收取高达3位数的年化利息,“与高利贷无异”。

在雅加达邮报2018年4月16日的另一篇报道中,OJK研究院副院长SukarelaBatunanggar提到了新的监管条例推出之后对于行业的影响,要点如下:

· 全行业纳入监管:所有金融科技公司均需要向OJK注册并在需要的时候进入沙箱阶段。没有注册的金融科技公司将被视为非法;

· 行业自律:印尼金融科技协会正在与OJK合作起草一系列全行业行为准则,包括符合道德规范的业务流程、利率的标准水平。

OJK对于P2P在线借贷行业的监管要求是良好的公司治理、透明度和问责制,其中:

· 良好的公司治理:是指符合现有“OJK Regulation No. 77/POJK.01/2016”行业条例,以及即将出台的新条例的规定,做到公司治理与业务合规;

· 透明度:一方面是指利率和利息的计算要对借贷客户透明,另一方面是指按照行业条例的要求定期上报主要业务数据,对OJK也做到透明;

· 问责制:是指从防范金融风险的角度,P2P在线借贷公司要负起责任,不能以牺牲民众利益和行业整体形象为代价谋求短期利益。

结合上述新闻报道可以合理预测OJK未来的监管力度会更加严格,市场玩家的洗牌近在眼前。

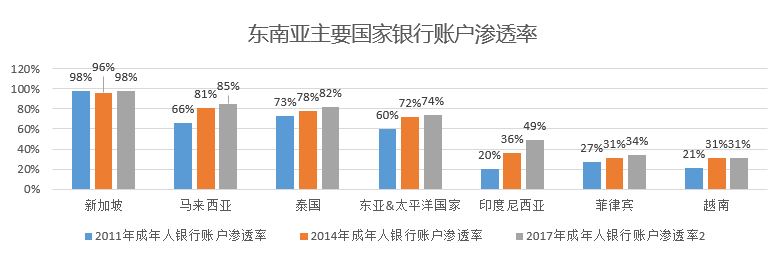

来源:世界银行Findex 2017年版,所选取指标是各国15岁以上公民银行账户覆盖率

· 扩展募款来源:2017年印尼人均GDP为3,876美元,15岁以上公民银行账户覆盖率仅为49%。因此很多P2P借贷公司,除了从散户投资者吸纳资金外依然要从其他渠道以更高成本的获取资金。目前行业时间中比较常见的是股东借款、债权融资和银行借款。

| 资金来源 | 简介 | 成本 |

| 股东借款 | 协商一致后,以约定成本向股东借款 | 由协议而定 |

| 债权融资 | 债权融资是指企业通过举债的方式进行融资。企业需要支付利息,并在借款到期后向债权人偿还本金。 | 资金规模越大,借债的年化利率越高,实际利率水平高于银行平均贷款利率。 |

| 银行借款 | 以约定利率向银行借款 | 各国基准贷款利率见下表,企业贷款利率一般高于基础水平。 |

数据来源:世界银行

这其中银行资金实力最为雄厚,但是银行对于企业贷款审批非常严格,需要企业具备一定的存续经营期、健康的业务状况以及充足的抵押物。初创的现金贷公司很难满足所有条件,因而只能退而求其次寻找成本更高的资金来源,从而提高了公司的运营负担。

· 获客成本:随着企业放贷规模的持续扩大,对于新客户的需求数量也会不断增加。从行业规律来看,付费获客达到一定规模之后存在明显的边际成本递增现象。特别是考虑到P2P在线借贷的申请环节比较复杂,对申请的成功提交率影响较大,会进一步拉高获客成本。

之前国内现金贷行业一个能够成功放款的现金贷客户,其获取成本高达数百元,印尼短期内虽然难以达到这个水平,但获客成本节节攀升会是一个大概率的事件。未来印尼的P2P在线借贷行业在发展的同时,是否能够有效控制获客成本,仍然有待时间给出答案。

· 共贷客户:是指在多个平台同时借款的客户。从行业经验来看,共贷客户的借款需求普遍超过还款能力,因此逾期率普遍较高,更有甚者用虚假信息借款恶意逾期,造成P2P在线借贷公司的坏账。

国内现金贷行业饱受争议的暴力催收和被动展期,与共贷客户之间也存在着密切联系。随着印尼P2P在线借贷行业规模的不断扩大,共贷客户的数量也必然会随之水涨船高。如何有效识别共贷客户,是摆在P2P在线借贷公司风控系统面前的重大挑战。

· 贷前审核

从申请到审批通过的时间来看,印尼P2P在线借贷行业的贷前审核目前是人工与机器共存的局面。

上篇报告《东南亚P2P在线借贷行业分析报告》曾经举例说明,基于完善第三方征信机制的美国和基于数据模型的中国,相对都比较容易实现全自动放贷。

但对于印尼来说,作为金融现代化产物的个人第三方征信机制尚处于襁褓之中,现阶段难以施展出全部的力量;而P2P在线借贷公司目前处于行业发展的早期,难以像中国那样通过积累海量用户的数据进行数据模型训练。

因此从长期来看,印尼该行业贷前审核还将长期维持人工与机器共存。

· 第三方征信

目前印尼市场上比较缺乏真正实用的第三方征信机构,其主要原因是:

1. 传统征信机构:其数据来源主要是银行,由于印尼银行的主要客户是企业,因此从数据积累上来看在企业征信方面相对更加权威。但是在个人征信方面,由于P2P在线借贷的客户更多是从银行无法获得贷款的“信用不良顾客”与“无信用记录顾客”,因此对现金贷公司的帮助,还需要一段较长时间的数据积累与建模才能体现出来;

2.新兴征信机构:由于权威数据来源比较单一,新兴征信机构在数据的积累主要依靠银行数据和当地P2P在线借贷公司在经营中产生的黑名单客户与特征。这样的征信机构在数据覆盖度上优于传统征信机构,但是在数据融合方面挑战依然不小。

举例来说:印尼公民由于大多数信奉伊斯兰教,因此全名都比较长。通过对社交网络上印尼用户发布内容的观察可以发现:为了便于书写,在实际生活中印尼人经常会使用缩写姓名,并且不同人的缩写方式可能还会不同,想要把不同来源数据中完整形式与缩写形式的姓名一一准确对应起来,并不是一件容易的事情。同时,印尼身份证造假问题加重了这项工作的难度。

·催收

据凤凰财经报道,OJK对电话催收做出了严格的要求,只能在每周一到周六的早8点到晚6点联系贷款客户。如果在该时段以外,特别是在印尼法定节假日联系客户,会被用户举报给政府,除非预先征得的用户的同意。

印尼人由于信仰伊斯兰教,沟通时比较友善,因此沟通时如出现不雅词汇也可能会受到举报。国内P2P在线贷款行业中时有发生的暴力催收更是不可取,如果被客户举报会被政府勒令停业。

因此,除了有还款能力但遗忘还款、短期无法还款,或无法全额还款的情况之外,其他情况下的逾期贷款催回的难度较大。

目前行业内主要存在的两种业务类型,未来的演变可能会是:

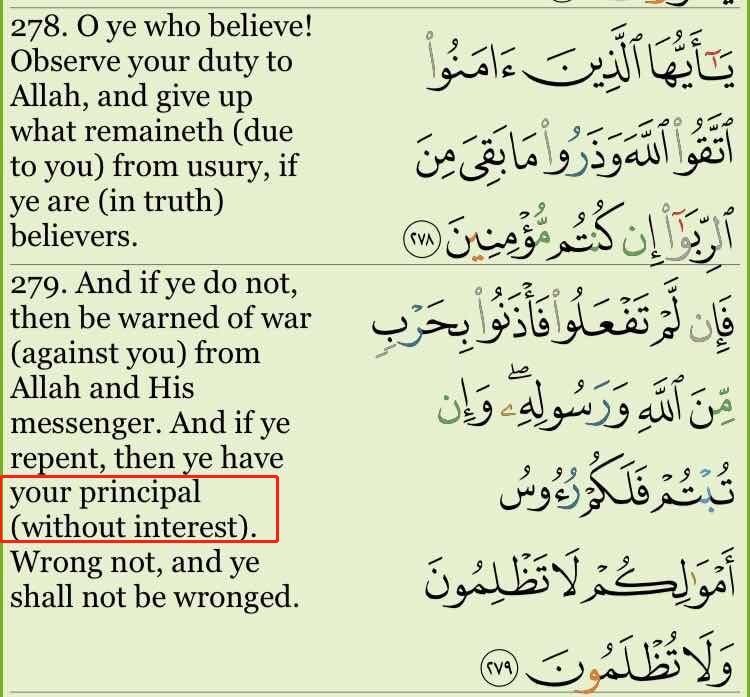

· 现金贷:《古兰经》和伊斯兰教法认定利息属不合法的收入,必须禁止,但可通过向借款人融资来收取费用。目前印尼在OJK注册的金融科技公司中,已经出现了一家通过当地宗教局认证的P2P在线借贷公司Ammana,年化手续费仅为借款金额的12%。

考虑到印尼88%以上的人口信奉伊斯兰教,因此未来无论是监管机构、行业自律还是伊斯兰教法,都会促使利率水平不断下降;

古兰经中反对利息的原文截图

· 分期贷款:从金融产品设计的角度来看,分期贷款可以有效提高贷款机构的资金使用率,更大程度地降低由闲置资金所产生的资金成本。因此在现实中,分期贷款的年化利率一般都会低于现金贷,从而在利率水平上更贴近伊斯兰教法的要求。

另外分期贷款由于还款期比较长,因此对于放贷资金规模的要求更高。同时,分期贷款由于金额一般高于现金贷,因此需要与合适的消费场景绑定,能否找到这样的场景并且设计出配套的业务流程,也对印尼金融科技公司提出了更高的要求。

本报告的内容,可归纳为如下几点:

1. 收入水平:未来,印尼人均GDP仍将保持上升势头。但是由于目该指标前处于较低的水平,按照联合国中高收入国家8,000美元的门槛,预计还要经历一段相当漫长的时间才能突破中低收入国家的上限,从而引发国内消费市场的全面启动。

2. 人口规模:目前印尼人口规模约为2.6亿,考虑到收入水平的因素,因此P2P在线借贷的目标客户规模目前还比较小。未来消费市场仍然需要较长时期的培育,同时需要目标客户在线借贷习惯的逐步养成,才能真正形成较大规模的行业市场。

3. 利率:P2P在线借贷公司的利率分为借贷两端:

a) 资金成本:作为基准的印尼银行平均贷款年化利率本身处于12%左右的高位,处于初创阶段的P2P在线借贷公司,资金成本很难低于该水平;

b) 贷款利率:对于OJK新的行业条例和行业自律的共同行为准则,目前有新闻报道指出可能会对利率上限做出规范,以免引起民众对全行业的负面看法;

借贷两端的综合作用,可能会进一步挤压P2P在线借贷公司的利润空间,从而提高了公司的运营负担。

4. 贷前审核:上篇报告《东南亚P2P在线借贷行业分析报告》曾经举例说明,基于完善第三方征信机制的美国和基于数据模型的中国,相对都比较容易实现全自动放贷。

但对于印尼来说,作为金融现代化产物的个人第三方征信机制尚处于襁褓之中;而P2P在线借贷公司目前处于行业发展的早期,难以像中国那样通过积累海量用户的数据进行数据模型训练。因此从长期来看,印尼该行业贷前审核还将长期维持人工与机器共存。

5. 逾期催收:由于印尼宗教和监管机构的严格要求,使得催收在时间、话术和行为上都要做到合理合规,因此在催收过程中传导到逾期贷款客户的压力较小。同时由于目前印尼尚未建立全国范围内的个人信用体系,所以对于逾期客户,特别是恶意逾期客户的制约力度较小,不利于行业持久良性发展。

6. 宗教:印尼88%以上的人口信奉伊斯兰教,而伊斯兰教义态度鲜明地反对贷款利息,使得P2P在线借贷行业面临利率下降与商业模式转变的隐患。考虑到印尼是全球最大的穆斯林国家,这种隐患难以长期忽视。

综上所述,印尼P2P在线借贷行业很难出现类似中国的爆发式增长,未来还需要一段相当漫长的培育期。特别是随着近期OJK监管力度不断加大,限制贷款利率的呼声此起彼伏,印尼P2P在线借贷行业未来的发展仍需要进一步深入观察。