(2020年9月9日,新加坡)今日,日本软银集团股票在早盘中大跌近6%,显示出市场对科技股持续性的担忧情绪。有媒体指出,导致上月底美股科技股非理性暴涨的幕后推手即日本软银集团。

上周,美股三⼤指数集体跳⽔,打破了自八月底以来的上涨趋势。其中,苹果、脸书、特斯拉等科技股领跌,盘中道琼斯指数⼀度下挫超过 1000 点,这对不断⾛⾼的市场⽆疑是⼀次重⼤打击。《华尔街日报》等媒体认为,究其始作俑者,⽇本软银集团首当其冲。

软银集团,是日本一家综合性的风险投资公司。主要致力于IT产业(网络、电信等)的投资,曾成功收购美国通信运营商Sprint,投资企业遍布全球600多家公司,在全球300多家包括雅虎、阿里巴巴在内的IT公司拥有多数股份。

据媒体报道称,软银集团在八月买⼊40亿美元的美股看涨期权, 并且集中押注在美股科技龙头奈飞、亚马逊、微软等公司上,⽽这⼀系列⾏为很有可能是导致此轮科技板块交易量暴涨的幕后推⼿。

何为股票看涨期权?

期权是关于买⽅在规定期限内按照约定价格买⼊和出售权利的合约。 ⽽看涨期权,则是指购买者可以在规定期内按协定价格购买若⼲单位的股票。当股票价格上涨时,他可按合约规定的低价买进,⾼价卖出,从⽽获利,反之则承担损失。因此,在期权的买⽅市场,市场的波动越剧烈,投资者的收益和风险也就更⼤。

在利益的催使下, 软银集团也加⼊了这个投机者的战场。据悉,软银集团董事长兼社长孙正义豪掷近40亿美元的看涨期权,预计将会带来500亿美元的敞口,也⼀次又⼀次推⾼这些科技公司的股价。

⽽纵观市场表现,整个⼋⽉份,美股市场看涨期权的交易量创下历史新⾼,是过去三年平均交易量的三倍。软银集团也因此在这场资本的掠夺中被外媒称为“纳指巨鲸”,⽤此来形容他们在⼆级市场的⼀系列“豪赌”⾏为。

不过,市场也⽤它的实际⾏动表明对这种投机⾏为的担忧。九⽉的第⼀周,软银集团的股价下挫逾 10%,投资者的信⼼也逐渐消沉。但投资者也不禁疑问,软银如此激进的⾏为究竟是为了什么?

“巨鲸”软银此举为哪般?

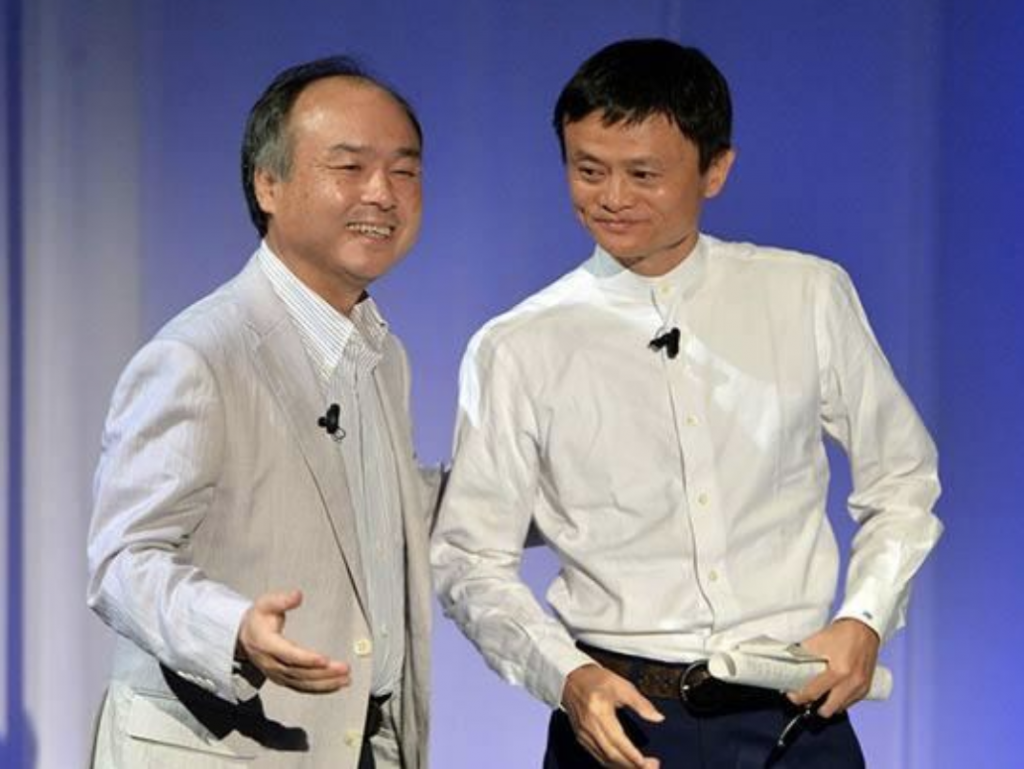

作为⼀家⽇本风投公司, 软银被⼤家熟知⼤概是从“阿⾥巴巴股东”这个⾝份开始的。从 2000 年投资阿⾥巴巴开始,到后期的不断注资到 26%的豪举,软银和阿⾥巴巴可以说是相互成就的商业伙伴。

但是,在2019财年,软银的“愿景基⾦”却交出了⼀份亏损上万亿⽇元的报告,Wework、Uber 和 Wirecard 的相继暴雷⽆疑给这家投资巨头⼀记当头棒喝。

⽽今年年初的新冠疫情,则将软银推向了⼀路暴跌的深渊,所投资的88家公司中, 起码有15家⾯临清算危机。

重压之下, 作为董事长的孙正义毅然决定将资本的⼿伸向⼆级市场, ⽤⼀场豪赌博⼀次逆风翻盘。

从市场的表现不难看出,软银成功了。从 3⽉份起不断吃进科技蓝筹股,到8⽉份科技股看涨期权的风险筹码加注,软银交出了⼆季度净利润 1.2万亿的亮眼成绩,实现了扭亏为盈的绝地反弹。

市场将何去何从?

但不论软银是否已经在美股闪崩之前将利润落袋,作为投资者始终最在意的是之后的市场将何去何从,科技股的狂潮到底是时势造英雄,或者是⼀场虚⽆的经济泡沫。

据《华尔街⽇报》调查, ⽬前只有少部分投资者认为九⽉第⼀周的美股市场暴跌标志着本轮上涨的结束,新冠疫情带来的远程⼯作的机会作为科技股井喷式增长的基本逻辑也仍旧存在。

但与此同时,随着美国⼤选将近和经济增长预期的进⼀步下调,对处于⾼估值的科技股来说,也将是⼀个随时可以引爆的定时炸弹。

因此, 就短期投资来说,在这个时间点介⼊科技股将会⾯临⽐较⼤的市场回调风险。

但就长期投资来说,科技股的财务指标不断向好,现⾦流⽔平和市盈率远⾼于市场平均⽔平,相较于互联⽹泡沫时期的股票,这部分科技头部企业呈现出更加健康的基本⾯,未来仍有⼀定程度的上涨空间。

⽽关于软银,必须要承认的是,资本市场的博弈⽆关⿊⽩,既是博弈,⾃然就有胜负。 ⽽这⼀次,⾯对摇摇欲坠的市场, 软银是否会就此收⼿,还是继续长枪直⼊?市场终会告诉我们答案。