(2021年2月10日,新加坡)在新冠疫情发生之后,投资市场中开始对于长期蛰伏的通胀风险是否会很快重现有了许多讨论。一些投资者担心通胀率将上升。今天小财智就带你解析通胀,并解读在通胀率上升的情况下到底哪些资产可能提供最好的保护。

为什么我们把目光聚集到美国通胀预期呢?因为美国当前正在发生着最大的边际变化。为应对美国史无前例的新冠肺炎疫情危机,美国国会通过了史无前例的财政刺激法案,美联储实施了史无前例的量化宽松政策(QE),而且没有迹象显示,这样的财政刺激与货币宽松将很快结束,这将带来空前的货币超发。

美国如果为应对疫情而不得不采取积极的货币与财政政策,带来的后果将有可能是物价和大宗商品价格的上涨,随后美联储不得不采取收紧的货币政策,从而导致债务危机。

从数据看来,以美国名义国债和通胀保值国债之间的收益率差来衡量的通胀预期,已经从新冠疫情发生以来所触及的低点大幅反弹,现在刚刚高于过去十年来2%的平均水平。

通胀上升对市场有何影响?

如果资产的价值上升速度高于一般的通胀水平,那么通胀对资产的持有者来说可能是好事。但是,对于任何拥有固定收入的人来说,通胀往往是一件坏事。

首先,债券是首当其冲的第一个受害者。随着商品和服务的整体成本加速上升,债券固定的利息支付流变得不那么值钱,从而使收益率上升,债券价格下降以作为补偿。

在这个情况下,短期国库债券(T-Bills)将不会带来更好的投资预期。美联储(Federal Reserve System)已表示,至少在未来三年内,会将利率将维持在接近零的水平,这主要是由于美国为了实现平均2%的通胀的新目标所影响的,因此这也使得短期国库券因通胀上升而加息的可能性不大。

股票则和债券不同,理论上,价格上涨对应着名义收入的增加,从而将会提振股价。更重要的是,当通货膨胀上升时,市场通常会以较高的比率折现这些未来的现金流量(贴现),以弥补这些现金流按今天的货币计算价值较低的事实。

因此,在所有其他条件相同的情况下,通货膨胀水平越高,应用盈利的贴现率就越大,因此投资者准备支付的市盈率(P / E)越低。例如,假设今天美国的年通胀率上升到4%,在市场上可能会导致17倍的市盈率的产生。

哪些资产能提供最稳定的通胀保护?

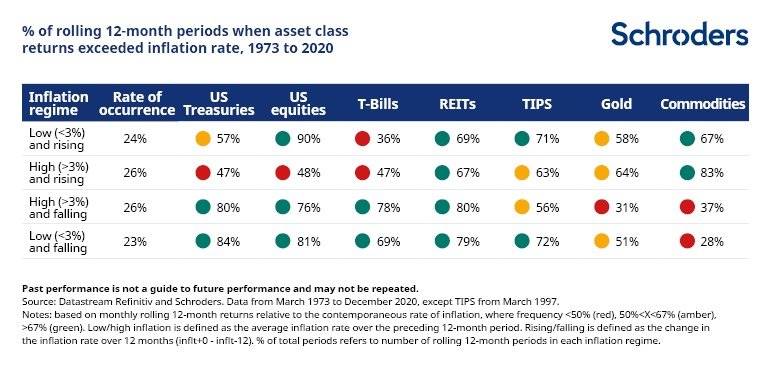

下表是施罗德投资(Schroders)按自1973年以来通胀制度划分的投资回报率超过美国通胀率的12个月滚动期的百分比。不同的颜色代表了资产战胜通胀的频率,红色代表较差,黄色代表一般,绿色代表良好。

从历史上看,股票市场在低通胀率和不断上升的通胀率下表现最好。在这种情况下,它们能够在90%的时间内跑赢通胀。短期国库债券表现最差,只有36%的时间跑赢了通胀,而美国国债也只有57%。

然而,当通胀率居高(平均高于3%)并不断上升时,股票和国债则有一半以上的时间表现不佳。相比之下,大宗商品和美国REITs(房地产投资信托基金)的表现则拔得头筹,分别有83%和67%的时间跑赢了通胀。

这背后的逻辑是,大宗商品(如原材料和能源)是企业投入成本的来源,也是通胀指数的重要组成部分。因此根据产品的属性,当通胀上升到一定程度时,它们会有良好的表现。同样,房地产资产通过租金合同和房地产价格的价格上涨传递,因此提供了部分通胀对冲的作用。